ユーロ・ドル建ての短期金融市場で、流動性リスクにたいする警戒感が強まっているらしい。要するに、ゆっくりした形だけれども、信用不安がすすんでいるということなのだろうか。これからどういうふうに展開していくのか、注目しておかなければ。

ユーロ・ドル建て短期市場 銀行間取引の混乱警戒 指標悪化、資金調達難しく:日本経済新聞

IMF、危機波及防止へ新融資 短期資金を供給:日本経済新聞

ユーロ・ドル建て短期市場 銀行間取引の混乱警戒

指標悪化、資金調達難しく

[日本経済新聞 2011/11/23]

金融機関どうしが資金を取引する短期金融市場で、貸し倒れによる混乱への警戒感を示す指標が悪化している。イタリアやスペイン国債の利回り上昇(価格下落)により、欧州銀行の信用不安が拡大。それぞれの銀行が多くの手元資金を確保する動きも強まっており、市場から資金を調達しにくい状況が続く。

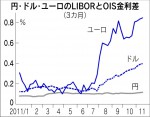

市場関係者が注目する指標が、ユーロ建てのロンドン銀行間取引金利(LIBOR)と翌日物金利スワップ(OIS)の金利差(3カ月物)。信用リスクや流動性リスクを勘案した市場の「緊張度」を示すともいわれる。2007年夏に仏BNPパリバが傘下のファンドを凍結したパリバ・ショックや08年秋のリーマン・ショック前後で急上昇した。

ユーロ建て金利差は10年1月以降0.1〜0.3%の狭い範囲で推移していたが、7月から拡大し始めた。足元で0.8%程度とざっと平時の4倍。リーマン・ショック後の09年3月以来、2年8カ月ぶりの高い水準にある。南欧国債の価格下落で欧州銀行の財務が悪化するとの見方から、金融機関どうしの警戒感が強まったためだ。

金利差は10月にいったん縮小したが、11月には拡大基調に戻った。欧州連合(EU)首脳会議などで債務問題解決に期待が高まったが、「足元で政策面の具体的な動きが見えない」(みずほ総合研究所の長谷川克之市場調査部長)と受け止められている。

こうした金利差に象徴されるユーロリスクは、ドル建ての取引にも波及している。ドル建て金利差は7月以降、ほぼ一本調子で拡大。足元では0.4%程度と昨年8月以来の高い水準にある。

日銀が22日実施したドル資金供給オペ(公開市場操作)は100万ドルの応札があり、全額を落札した。

期間は25日から12月1日までで、貸付利率は1.1%。調達環境の悪化に備えた動きとみられる。【ロンドン=共同】スペインは22日、満期3カ月と6カ月の短期国債の入札を実施。平均落札利回りは3カ月物で5.11%となるなど、1999年のユーロ発足後最高(価格は最低)を更新した。同国が10月25日に実施した3カ月物の平均落札利回りは約2.3%だった。

LIBORとOISの金利差とは

▼LIBORとOISの金利差 LIBORは「London Interbank Offered Rate」の略。金融機関の資金調達コストの目安となる金利で、政策金利の見通しに貸し倒れリスクを上乗せし、市場の短期資金の逼迫度合いを勘案して決まる。

OISは「Overnight Index Swap」の略で、一定期間の翌日物金利と固定金利を交換するデリバティブ商品。ほぼ政策金利の見通しだけを反映する。このためLIBORとOISの金利差には、信用リスクや流動性リスクが表れるとされる。日銀も金融市場の分析でこの金利差に注目している。

IMF、危機波及防止へ新融資 短期資金を供給

【ワシントン=御調昌邦】国際通貨基金(IMF)は22日、欧州の債務危機などが各国の金融市場に波及することに備えるため、新たに原則6カ月間の短期流動性を供給する融資制度を導入すると発表した。名称は「予防的流動性枠(PLL)」で、フランス・カンヌでの20カ国・地域(G20)首脳会議で導入が支持されていた。IMFとして、資金供給制度を充実させることで、欧州危機が世界に広がることを防止する狙いがある。