Twitterでつぶやきっぱなしになってましたが、11月25日の「日本経済新聞」に載っていた記事。そのなかで、10月28日から11月23日までの約1ヵ月のあいだに、世界の株式時価総額が6兆ドルも減った、と指摘されています。6兆ドルというと、約460兆円。日本のGDPの約8割、政府予算の5年分ほどです。す、すごい!

10月初めには、「読売新聞」が世界の株式時価総額が今年3月末から9月末までの半年間で10兆ドル減ったと報じたばかり。それが1ヵ月でさらに6兆ドル。ダメージはますます大きくなっているようです。

リスク回避、株離れ鮮明 日経平均8200円割れ

欧州危機が深刻に 中銀預金に滞留

[日本経済新聞 2011/11/25朝刊]

欧州危機の深刻化に伴い、株式などリスク資産からの資金流出が鮮明になっている。日経平均株価は24日、8200円を割り込んで2年8カ月ぶりの安値を付けた。欧州では健全性が高いドイツの国債入札が振るわず、市場関係者は警戒感を強めている。退避マネーは中央銀行の当座預金など安全性が高い資産に滞留しており、リスク回避の連鎖は実体経済にも悪影響を与えかねない。

日経平均の24日終値は22日比149円56銭(1.80%)安の8165円18銭。世界景気の先行き不安からコマツ、三菱商事など景気敏感株が売られた。

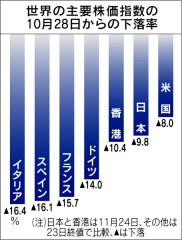

株価不振は日本だけではない。世界の株式相場が直近の高値を付けた10月28日から23日までに、欧州財政不安を背景に米国株は8%安、欧州は14〜16%安となった。世界の時価総額はこの間に約6兆ドル減った。

株価とともに上昇した金相場も、換金売りに押されて減速気味だ。ニューヨーク先物は1トロイオンス1700ドル前後と、直近高値の8日より6%安い。

ユーロ圏の国債市場では24日、ドイツなど最上級格付け債の利回り上昇(価格下落)が続いた。オーストリアの10年国債利回りは3.8%超と今年の最高水準に迫った。オランダ、フィンランドの利回りも3〜4カ月ぶりの高水準。財政健全国にも売り圧力が波及し、市場心理を冷やしている。イタリア国債利回りは「危険水域」とされる7%台に再び上昇。「ユーロ圏は10〜12月にマイナス成長に陥る」との見方も増えつつある。

投資家はユーロ圏以外の高格付け債に資金を移しているもよう。最近は英国債の利回り低下が顕著だ。米国債の人気も根強く、22日に実施された5年物国債の入札では、落札利回りが過去最低の1%割れとなった。

退避マネーは中央銀行の当座預金口座にも向かっている。日銀によると、外国銀行が自発的に預け入れた資金(超過準備)は、15日まで1カ月の平均残高で7兆2700億円。前月比で17%増え過去最高となった。海外投資家は円の持ち高を増やしており、年0.1%の利息も付く当座預金は格好の対象となっている。

ユーロ圏でも似た傾向が続く。欧州中央銀行(ECB)によると、域内民間銀行がユーロ圏の中銀に翌日物の資金を預ける「預金ファシリティー」の残高は23日現在で2365億ユーロ(約24兆3千億円)と、2週間前の2倍に積み上がった。

リスク回避の動きが強まると、株式相場の低迷長期化など市場の混乱を招きかねない。安全資産にマネーが滞留し企業が資金需要を満たせなくなるといった問題が起き、実体経済に悪影響を及ぼすリスクも出てくる。

といっても、これは株式の時価総額の話。もともと株の価格というのは、マルクスが「架空資本」といったように、経済的な根拠はあるけれど、それでもやっぱり一種のフィクション。マルクスの理論によると、株式の価格というのは、次のような「資本還元」という手続きを経て決まります。

いま、あなたが1年間に100万円の配当を受け取れる株式をもっているとします。また、仮に銀行の預金の利息が年5%だったとしましょう。この場合、100万円の配当を受け取ることのできる株式をもっているというのは、銀行に2000万円の預金があるというのと同じです。なぜなら、2000万円の預金の利息は、2000万円×5%で、ちょうど100万円になるからです。だから、いまここに、あなたの株を2000万円で買いますという人が現われて、あなたが株を全部売って、手に入れたおカネを全額銀行に預金したとすれば、やっぱりあなたは1年間に100万円のおカネを手にすることができるわけです。

そこで、もし銀行の利息が4%に下がったらどうなるか? そうなると、2000万円では80万円の利息しか手に入りません。したがって、利息が4%のときに株を2000万円で売ったら損をするわけです。いくらならよいのか? 答えは簡単ですね。100万円÷4%で、答えは2500万円です。したがって、このとき、1年間に100万円の配当を受け取れる株の価格は、2000万円から2500万円に値上がりする訳です。

会社の業績がよくなって、1年間に受け取れる配当額が100万円から120万円になったらどうなるか? 利息が5%のままなら、株価は2400万円に値上がりします。利息が4%に下がっていれば、株価はさらに値上がりして3000万円になります。

このように、ある株から1年間にこれだけの配当があるという場合、その配当額を利子率で割ると、計算上の株の価格が出てきます。これを「資本還元」と言います。

もちろん、現実の株価の決まり方はもっと複雑です。そもそも、現在では、配当を期待して株式を保有するというよりも、将来の株価の値上がりを見越して株を売買するということの方が多いでしょう。さらに、株式市場というのは「ゼロサム」の世界なので、株式市場の外部から新しくおカネが投入されなければ、ある人が株で1億円儲けたということは、もう一方に必ず1ばをした人がいる(あるいは5000万円ずつ損をした人が2人いる)という関係になります。そして、株式市場のなかでみれば、平均株価というのは、株式市場に投げ込まれている資金の総額を、売買された株数で割ったものになります。ですから、株式市場に外から資金が流入しなければ、いくら売買がおこなわれても、平均株価は動きません(値上がりする株がある一方で、値下がりする株があって、平均株価は変化しない)。逆にいえば、平均株価が上がっているということは、株式市場に外部から資金が流れ込んでいるということであり、株式市場から資金が逃げ出せば、平均株価は下がる、ということです。さらに、実際には発行済みのすべての株式が売買されるわけではなく、実際に株式市場で売買されるのはその一部だけであるため、その分、株価は割高になるという事情もくわわります。だから、現実の株価が、「資本還元」によって単純に決まっているわけではありません。

さらに、株を売買するのは人間ですから、同じ企業について、ある人はもっと業績はよくなると予測して株を買い、別の人は業績は悪くなると予測して株を売る。そうやって一人一人の予測が違うからこそ、株は売買されるのであり、さらに、株の他にもさまざまな投資対象があるので、株より債権だ、いや商品先物だ、外国為替だと、資金は動いてゆきます。そんなものが全部混じり合って、結果として、株価は決まるということになりますが、しかし、金利が上がれば株価が下がり、金利が下がれば株価が上がるというのは、一般的傾向として認められており、したがって株価の決まる大もとには、マルクスのいう「資本還元」という仕組みが働いていることは間違いありません。

で、話を最初に戻すと、この株が2000万円の価格をもっているというのは、ある商品が2000万円の価値を持っているというように、本当にその株が2000万円の価値をもっているわけではなく、2000万円というのはあくまで「資本還元」によって求められる計算上の価格だということです。だから、これを「架空資本」と言うわけです。

で、この1ヵ月ほどで消えた6兆ドルというのは――ということで、ようやく話は本題に戻ってきました(^_^;)――、実際に6兆ドルの価値が失われたというのではなくて、あくまで計算上の「架空資本」が6兆円分少なくなった、と言うことにすぎません。もともと、世界全体の株価総額が48兆ドルあったといっても、実際に、すべての株所有者が、もっている株式を全部一斉に売りに出せば、1株も売れず、株価は0、株式は単なる紙切れとなるわけで、したがってそこに48兆ドルもの価値が実際にないことは明らか。

ただし、今日の資本主義経済は、こうした見かけ上の価値でしかない株価が、企業の資産価値と数えられ、それを担保に新たな資金の借り入れがおこなわれたりしているので、見かけ上の価値であっても、それがしぼむと、企業の経営活動には大きなダメージとなるので、大騒ぎしているわけです。

もともとは、資本主義という犬が景気がよくなると「架空資本」というシッポを振り回していたのでしょうが、いまや「架空資本」というシッポに、本体の資本主義経済そのものが振り回されるようになってしまった。そんな資本主義の末期症状の現われということができます。